はじめに

毎月末は、いつも家計全体の資産残高を把握しています。

投資の成果の把握という意味でも、毎月の定点把握は大事なイベントです。

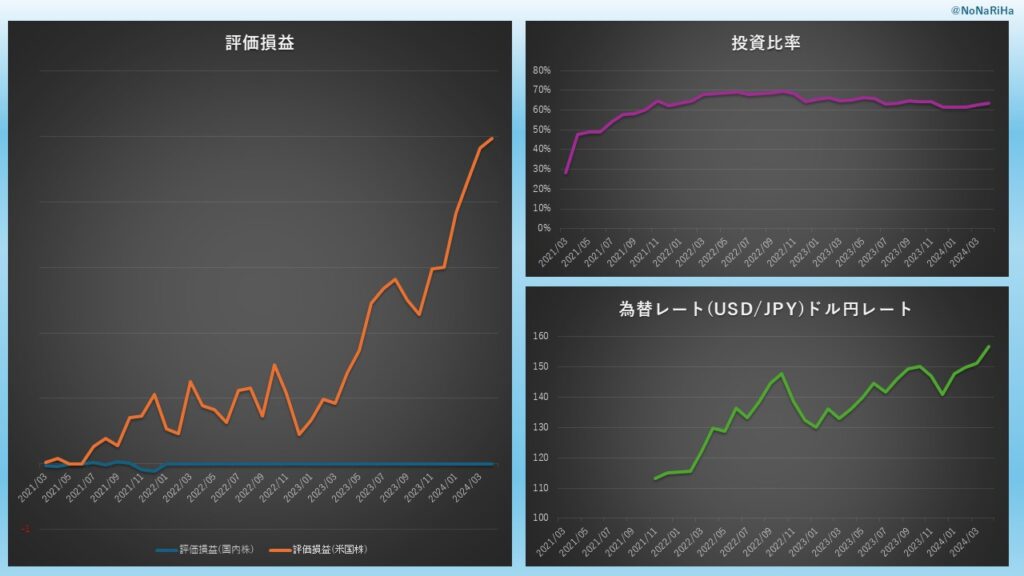

本記事では、2024年4月末の投資残高・評価損益の推移をもとに、本格的に投資をスタートした2021年3月からの推移を振り返ります。

全体を俯瞰することで、

見えてくるものがあります。

なお、筆者の投資経歴については、以下記事にもまとめていますので、

お時間ありましたらご覧いただけますと幸いです。

3年間の投資損益推移振り返り(2021年3月~2024年4月)

以下の点に触れながら、3年間の投資損益の推移を振り返ります。

- 現在の株式市場・為替相場の動向 ※株高・円安

- 投資損益の推移

- 一括投資か積立投資か

一つずつ見ていきます。

現在の株式市場・為替相場の動向 ※株高・円安

2024年4月末現在、世間では以下の情勢にあります。

- 株高・円安

- バブル以来34年ぶりの株価更新・円安更新

- ドル円レート、一時160円台突入。からの、為替介入の可能性(為替相場、乱高下)

そうした情勢を踏まえて、

筆者が主力にしている米国株の動向・ドル円レートは以下の状況です。

特に、為替相場の乱高下がすごいです。

投資損益の推移

上記の情勢を踏まえて、筆者の3年間の投資損益の推移をまとめたものが以下です。

- NISA関連以外の課税枠部分

・新NISAの登場を知る由もない頃

・2021年中に大枠のポートフォリオは完成。

・課税口座分で、総資産の60 ~ 70%を投資へ振り向け。 - 米国株ETF(VOO)中心

- 株高・円安の影響で、資産残高・評価益が増加中。

特に2023年に入ってからの、評価損益の上げ幅がすごいです。

要因としては、S&P500指数の上昇(株高)と、円安が急激に進んだことが挙げられます。

日経平均株価も、今年2024年に、バブル以来の最高値更新といった動向ですが、やはり円安の情勢下、米国市場・ドル資産に自己の資産を振り向ける大切さを実感します。

資産・通貨の分散といえるかと。

ただ、これはたまたま良い相場に乗れたことと、2022年の弱気相場局面でも、投資をやめずに継続した成果ともいえます。

引き続き、市場に居続けていきます。

一括投資か積立投資か

SNSや投資に関する情報によると、よく、一括投資か積立投資(ドルコスト平均法)のどちらが良いかという論争を目にします。

- 投資初心者は、積立投資でコツコツしたほうがよい

- 投資上級者は、相場に慣れているので一括投資でも問題ない

上記を意見を踏まえ、筆者としての見解は、、

どちらが正解かはわからない

だと、考えています。

なぜかというと、結局のところ、投資市場における株価の動きは予測できず、最終的な投資損益を実現させるタイミングでどちらの手法(一括投資・積立投資)を選択していたかの正解がわかると考えているためです。

上記は、あくまでも”投資損益”という成果に着目した場合です。

ただ、一ついえるのは、”市場に居続けられるか”を軸に投資手法を選択するのが良いかと考えます。

最も大事なこととして、投資を継続しないことには、最終的な恩恵を得ることはできないためです。

なお、筆者の投資手法としては、以下です。

- NISA制度(非課税枠) →積立投資 ※自動積立

- 課税口座 →一括投資

結果的に、投資手法も分散していますが、損益の観点での答え合わせは、30年後くらいに投資の出口の頃になるかと思います。

その答え合わせの時まで、引き続き投資との長い付き合いは続いていきます。

市場に居続け、

航路を守っていきます。

まとめ

いかがでしたでしょうか。

本記事では、2021年3月~2024年4月の筆者の3年間の投資損益推移振り返りを通じて、所感をまとめました。

- 投資する市場(国内・海外)

- 投資商品

- 投資金額

- 投資手法(一括投資・積立投資)

- 証券会社

- 個別株投資・インデックス投資

投資に関して考えるべきこと・選択肢が多く、判断に迷うことも多々ありますが、

自己責任のもと、引き続き投資と関わっていきます。

最後までご覧いただきましてありがとうございました。

コメント